今回は、「決算書」について紹介します。

- 転職先の会社はどんな会社?

- 新規取引先はお金を払ってくれる?

- 自分が勤める会社は大丈夫?

- 株の投資先は今後どうなる?

- 経営について数字は理解したい

会社の事を知る上で、決算書は必須科目となります。しかし、決算書の存在は知っていても、中身をどう読み解いていけばいいのかわからない方は多いと思います。そこで、見るべきパターンをいくつか紹介します。この記事を読めば、知識ゼロでも決算書の読み方がわかるようになります。

参考書籍:風船会計メソッド

書籍情報

<書籍情報>

風船会計メソッド

*著者:松本めぐみ

*発行:幻冬舎メディアコンサルティング

*画像引用:Kindle

【はじめに】

決算書の内容はわかったけど・・・

以前に決算書についての記事を書いた事がありますし、決算書の中には貸借対照表や損益計算書等々あるは皆さんもご存じだと思います。

『決算書』自体がよくわからない方はこちらを参考↓↓↓

しかし、この決算書に書かれた山ほどの数字の羅列から、一体何を読み解けば良いのかわからないという方も、きっと多いのではないでしょうか。

数字を読み解けるようになると・・・

「今自分が勤める会社がどんな財務状況なのか」、「転職希望先は何をしようとしているのか」、「投資先は倒産リスクがないのか」、「新規取引先はちゃんとお金を払ってくれるのか」、等々、数字を読み解けるようになると、多方面でメリットが出てきます。

その会社が良い悪いという判断ではなく、自分の目的にあっているかどうかという判断が出来る様になります。

この記事では、決算書を読み解く為のパターンをいくつか紹介しますので、そのパターンに沿って見ていくだけで、会社の本音が見えてきます!!

最終的には想像です・・・

一番面白いなと思うのは、どこまでいっても『想像』でしかないところです。

数字を読み解いたところで、正解なんてわかりません。読み解く人間の『想像力』です。

この決算書を読み解いて、自分なりのストーリーから結論を導き出す事が重要で、繰り返し読み続け、妄想を膨らます事で、イメージが湧いてくるようになります。

そう思うと、数字を見るのが楽しくなってきませんか??

【3つのまなび】

まなびを3つにわけてみたぞ!!

今回参考にしている『風船会計メソッド』は、3匹の子豚をテーマにとてもわかりやすく、スーっと理解出来るポイントがいくつも書かれています。

ここでは書ききれないほどありますので、是非買って読んで頂きたいです。

※また本記事は、わかりやすさ重視の為、シンプルな表現を心がけています。

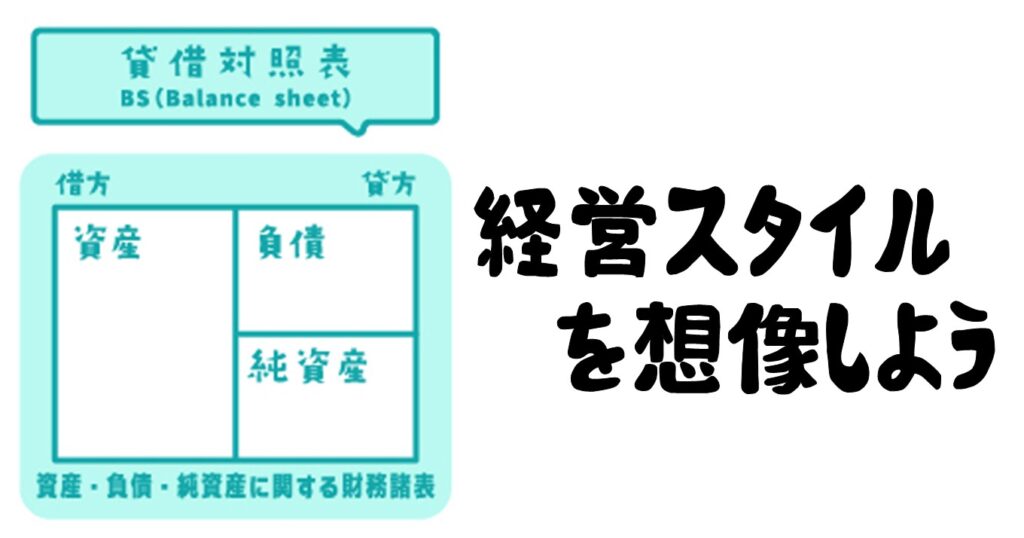

1.貸借対照表

『貸借対照表』っていう言葉がまず難しそうに思えますが、ここから何を読み解くかというと『経営スタイル』です。会社の貯金箱の中身は何が入っているのかが丸わかりです。

全てを理解するのはなかなか難しいのですが、見るポイントがあります。

それは『タテ・タテ・ヨコ・ヨコ』、この4つです。とてもわかりやすいので見てみましょう!!

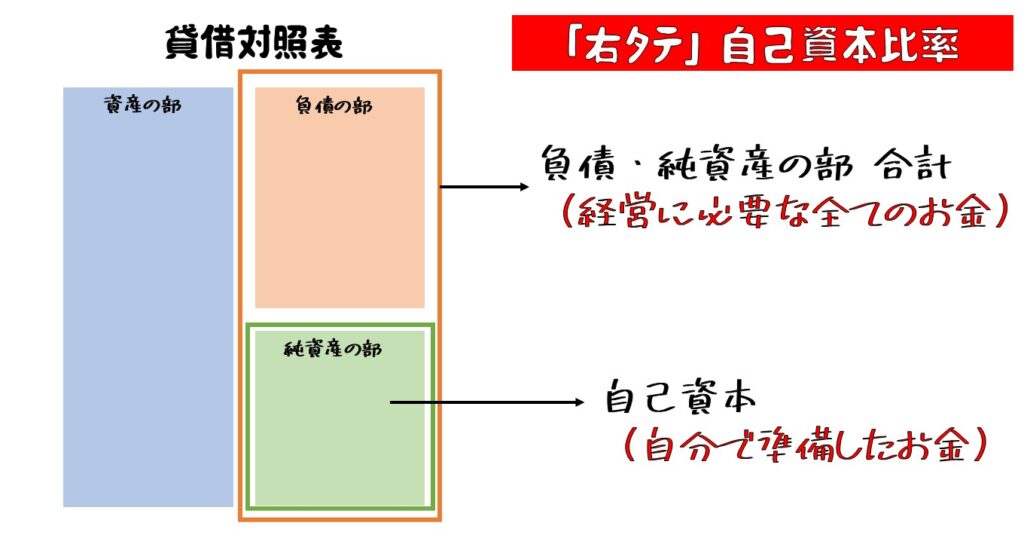

①右タテ(自己資本比率)

会社の全資産のうち、コツコツ貯めてきた資産(純資産)と返すべきお金(負債)を比較するもので、「自己資本比率」といいます

自己資本比率(%)=自己資本÷負債・純資産の部合計×100

経営資金のうち、どのくらいが自分のお金で、どのくらいが借りたお金かがわかるものです。

もちろん、パーセンテージが高いほど優良企業といえますが、平均は40%、優良企業は50%以上と言われております。

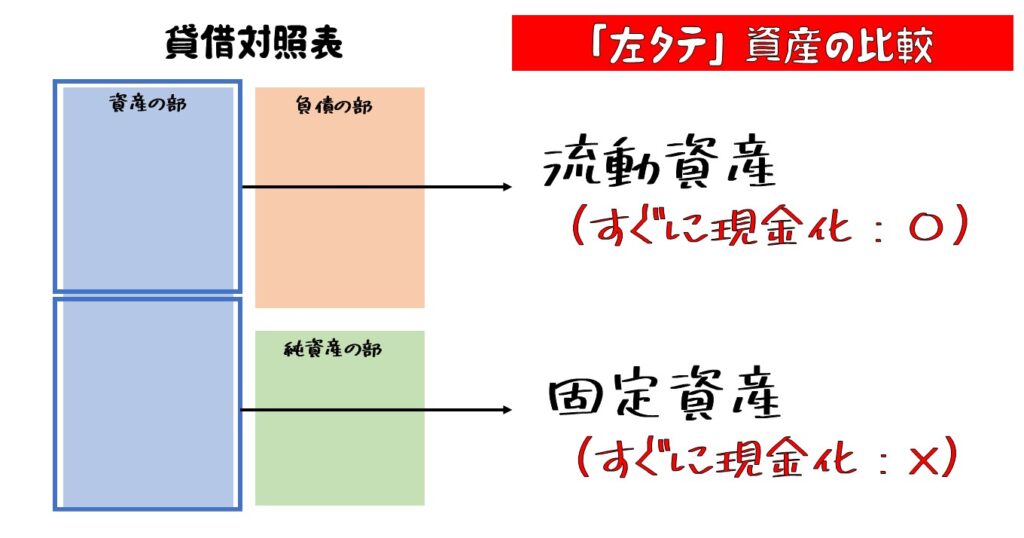

②左タテ(資産の比較)

すぐに現金化できる資産(流動資産)とすぐに現金化出来ない資産(固定資産)を比較するものです。

固定資産はお金を生み出してくれるものなので、現金化も可能ですが、売ってしまうと商売が出来なくなるので、現金化はほとんど考えません。

どちらが良い悪いではなく、業種・業界によっても違い、IT企業なら流動資産が高めで、製造業は固定資産が高めだったりしますので、スタイルを見る物と考えましょう。

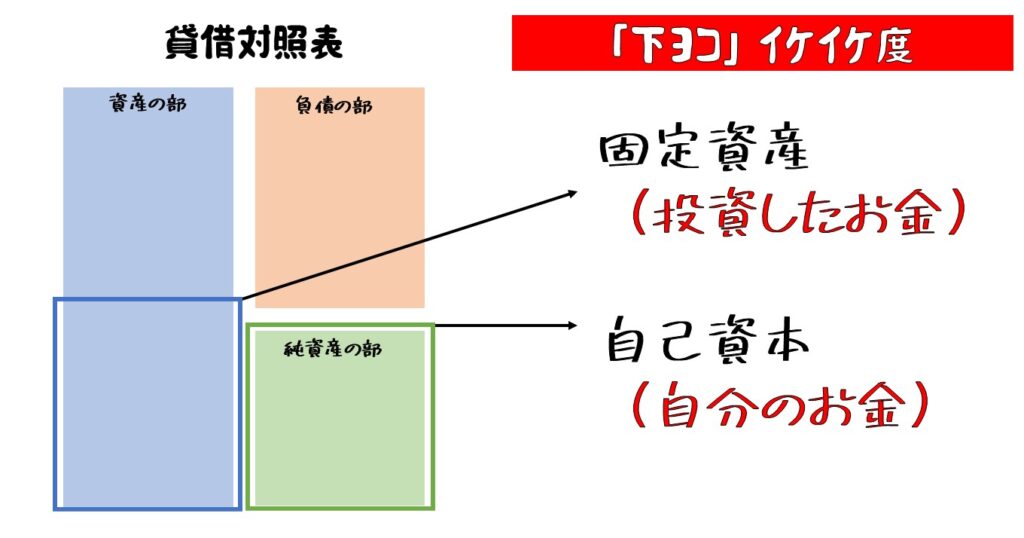

③下ヨコ(イケイケ度)

ここでは、固定資産(投資したお金)と自己資本(自分のお金)を比較します。

固定資産の方が高い場合は、自分のお金よりも投資額が高いという事になるので、イケイケ度が高いという想像がつきます。

逆に自己資本の方が高い場合は、リスクを回避しながら健全な運営をしようとこころがけている印象があります。

これは、あくまで想像であり、投資はタイミングも大きく関わってくるので、どちらが高いから良い悪いではなく、一つの判断材料としてみてみましょう。

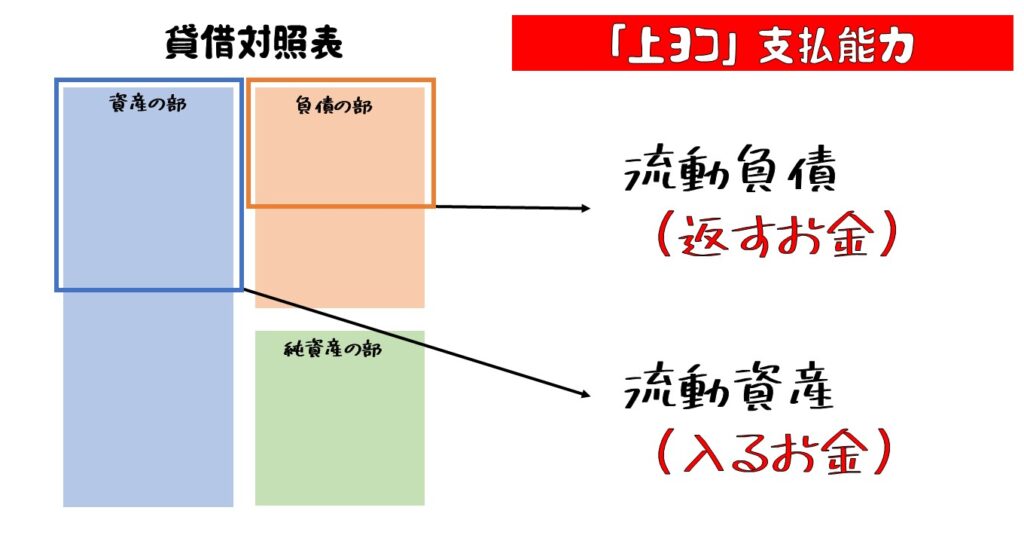

④上ヨコ(支払い能力)

取引先の与信(支払能力)の判断材料になり、借金や仕入れた物やサービス代金をちゃんと支払いが出来るのかを見る事が出来ます。

見方はシンプルで、流動負債(返すお金)より流動資産(入るお金)が上回って入ればOKです。

しかし、受取手形や売掛金はまだ手元に現金が入ってきていない状態なので、

①現金で返せるのか!?

②当座資産で返せるのか!?

③流動資産で返せるのか!?

の順番で見ていく事をオススメします。

当然、①の現金のみで返せる状態が、一番信用度は高いですね。

もし③の流動資産で返せる状態の会社であれば流動比率を計算してみましょう。

流動比率(%)=流動資産÷流動負債×100

この流動比率が130%以上であれば理想的です。

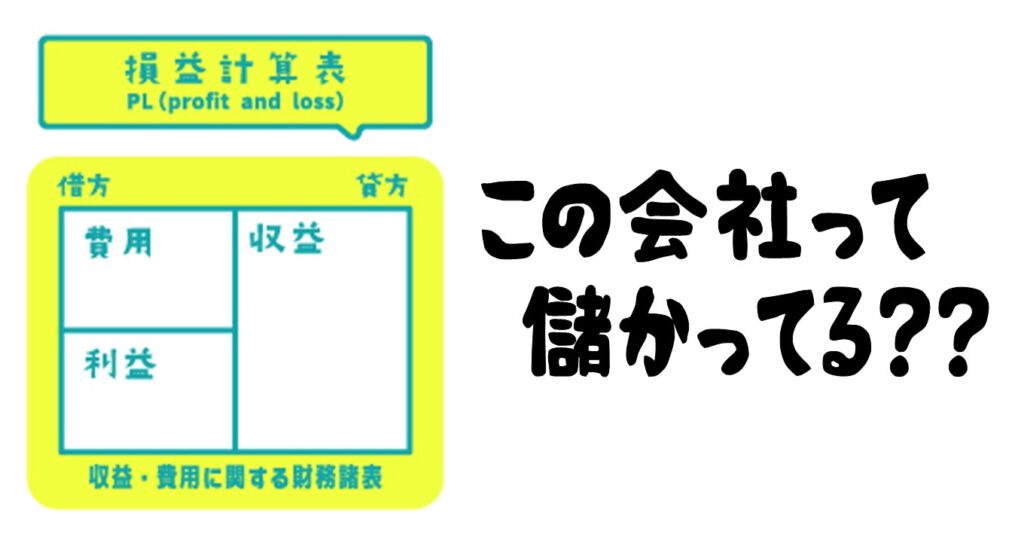

2.損益計算書

続きまして『損益計算書』について紹介します。

貸借対照表に続き、また難しそうな言葉ですが、こちらはもっとシンプルで、『儲かっているか?』がわかるものです。

何にお金を使い(費用)、どれだけ売れて(収益)、どれだけ儲かっている(利益)のかわかるというものですね。3段階でご説明しましょう。

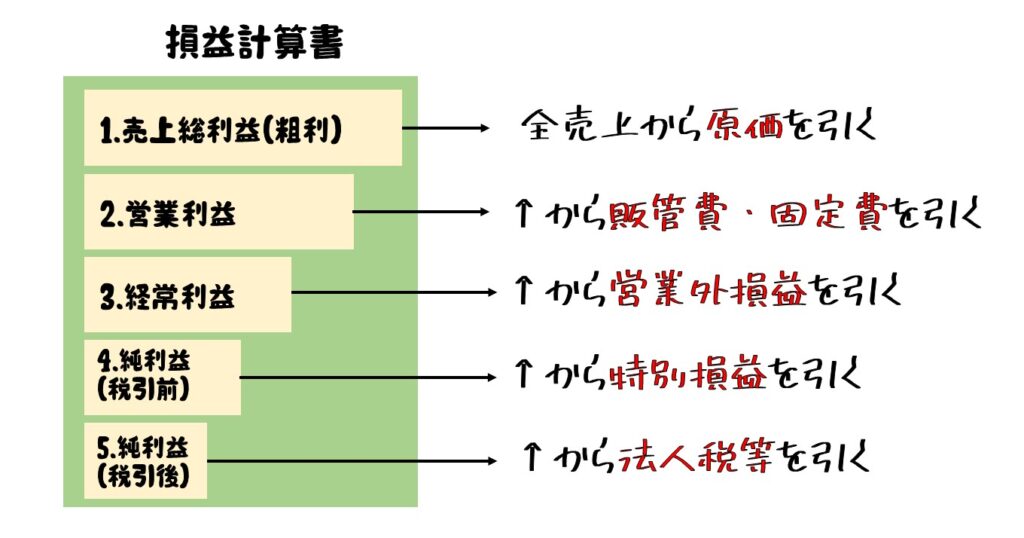

①損益計算書の基本

損益計算書の基本的な見方はとてもシンプルです。

上図のように、上から5段階で儲かっているのかを見ていきますが、それぞれ何を表しているのか簡単にご説明します。

- 売上総利益

⇒売上に対して、原価を引いたらいくら残るのかを見てみます。

⇒この商売でいくら利益があるのかざっくり見てみる、いわゆる”粗利”というものです。 - 営業利益

⇒会社経営は、原価だけではありません。宣伝する為の費用やあらゆる処理をする社員達の人件費、業務に使う設備の固定費等々を引いたらいくら残るのかを見てみます。 - 経常利益

⇒本業以外で株の利益や、不動産収入等あればここで加算します。反対に損している場合もここで明確にします。

⇒この経常利益がしっかり出ているかが、経営で一番重要なところかと思います。 - 純利益(税引前)

⇒会社経営は何が起こるかわかりません。資金が足りなくなり土地を売ったお金、災害で建物が壊れた修繕費等々、思いがけないお金の出入りを”特別損益”といい、ここで計上します。 - 純利益(税引後)

⇒これが最後です。最終的に残ったお金に対して、法人税という税金がかかり、国に支払う必要があります。それで最後の最後に残ったお金がここでわかります。

⇒お金を多く残せば税金を多く支払う事になりますので、上記のお金の使い方というのは、経営でとても大切な事です。

さらっと解説しましたが、そんなに難しいものではないと思います。段階別で儲かり具合を見れるのは想像力がより膨らむと思います。

是非妄想しながら読み解いていきましょう。

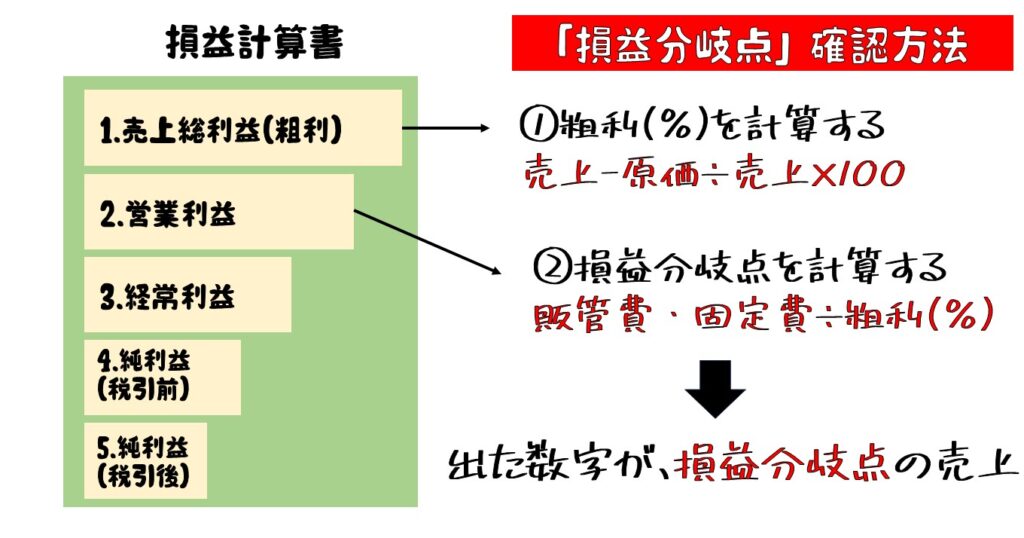

②損益分岐点を見てみよう

次は、『損益分岐点』についてです。

また難しそうな事が出てきたのですが、今のビジネススタイルの場合、結局いくら売上を上げれば利益が出るのかしめすものです。

これ以上売れば黒字、これ以下の場合は赤字。これだけのものです。

計算方法は簡単で、

損益分岐点=販管費・人件費等の固定費÷粗利(%)

どこを見たら良いのかや、粗利の計算方法は、見出し下の画像に示しておりますのでご参考にお願いします。

自分の勤める会社は、一体いくら売上をあげていけば倒産しないのか、一つの判断基準になりますね。

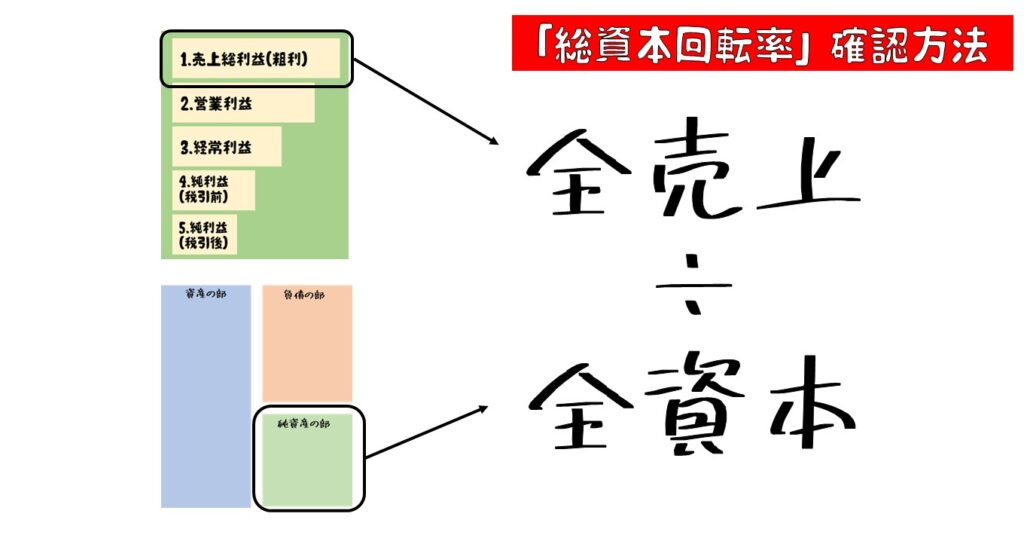

③総資本回転率はどう?

出ました!『総資本回転率』

またまた難しそうですね。これは、準備した資金を使って会社が大きくできたかどうかを調べるもので、当然大きいほうが良いといえます。

準備したお金というのは、自己資金や金融機関に借りたお金全てを含みます。

計算式は、

総資本回転率(%)=売上高÷総資本

ここで出た回転率は、業種によっても異なり、建設業なら1.29%、製造業なら1.04%、小売業なら2.03%、不動産業なら0.37%等々差が出てきますが、数字は大きいにこした事はありません。

総資本回転率を上げる為には、今ある資産を把握し、しっかり有効活用するという事です。会社内には以外と使用せずに眠っている設備等もあり、ここにも費用がかかているんですね。

一言でいうと『無駄を省こう』という事ですね。

3.キャッシュフロー計算書

最後は、『キャッシュフロー計算書』です。

キャッシュ=現金、フロー=流れ、という事で、お金がいくら入り、何にいくら支払って、いくら残るのかというとてもシンプルなものです。

貸借対照表や損益計算書ほどメジャーではなく、意外と見落としがちなものかもしれないですが、とても興味深い内容なので、しっかりと解説していきます。

①経営で一番大切なものは、”現金”

経営について必要なものは沢山ありますが、一番大切なものは結局”現金”です。現金があれば赤字でも潰れないですが、現金が無ければ黒字でも潰れます。

その現金をどう作り出しているか。また、どう作り出そうとしているのか、自分で稼ぐのか、銀行で借りるのか、資産を売るのか、投資をするのか、等を見る事が出来ます。

言ってみれば、『貸借対照表』や『損益計算書』は”現在”の状況を見る物ですが、『キャッシュフロー計算書』は”未来”の方向性を見る事が出来るものではないでしょうか。

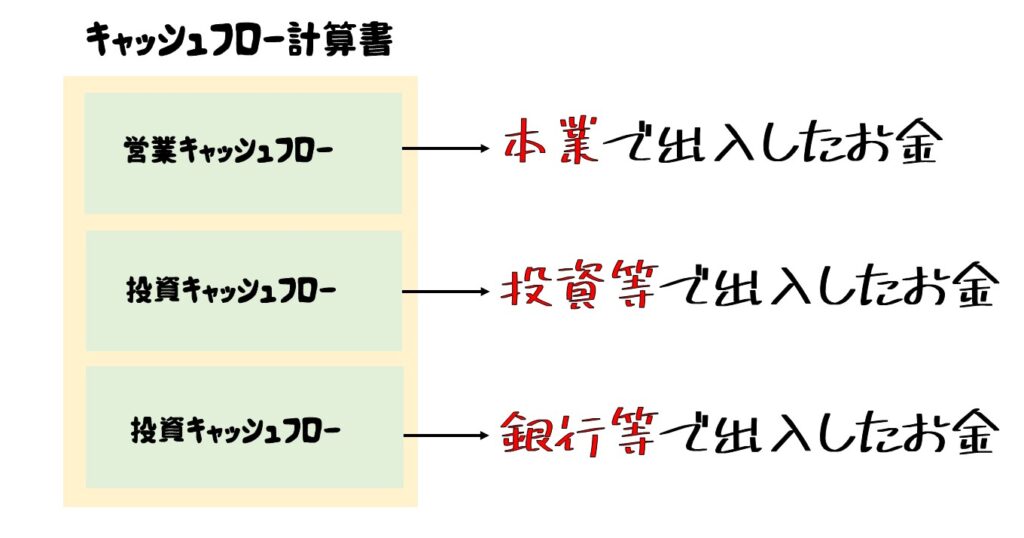

②3つのキャッシュフロー

このキャッシュフロー計算書は”3つ”のグループに分ける事が出来ます。

- 営業キャッシュフロー

⇒本業で入ったきたお金 - 投資キャッシュフロー

⇒資産(土地や株)を売って得たお金

⇒反対に、資産を買って使ったお金 - 財務キャッシュフロー

⇒借金の支払等で出ていったお金

⇒新たに借金をして得たお金

上記の①営業キャッシュフローから②投資キャッシュフローを引いて残ったものを、フリーキャッシュフローといい、会社が自由に使えるお金がわかります。当然、多い方が将来の投資の拡大や借金の返済に充てる事が出来ます。

売上が上がっているのに、使えるお金が少ないのは何故なのか等の分析も出来るので、キャッシュフローを重視した経営が出来ると、財務的に健全な経営になるといわれています。

③6つのパターンで理解しよう

キャッシュフロー計算書は、図解すると格段にわかりやすくなります。ここで紹介するパターンは、以下の記事で紹介する書籍「世界一楽しい決算書の読み方」を引用しております。

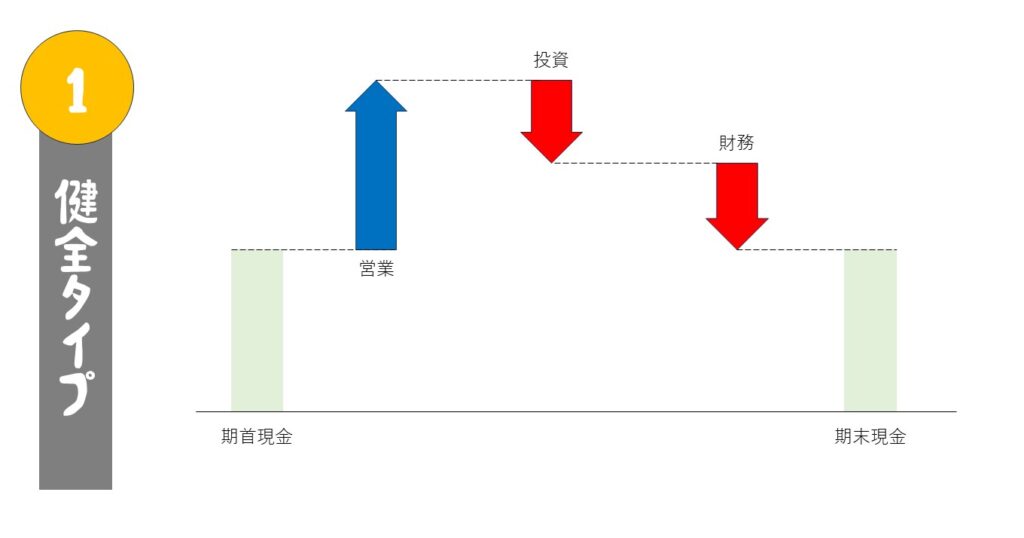

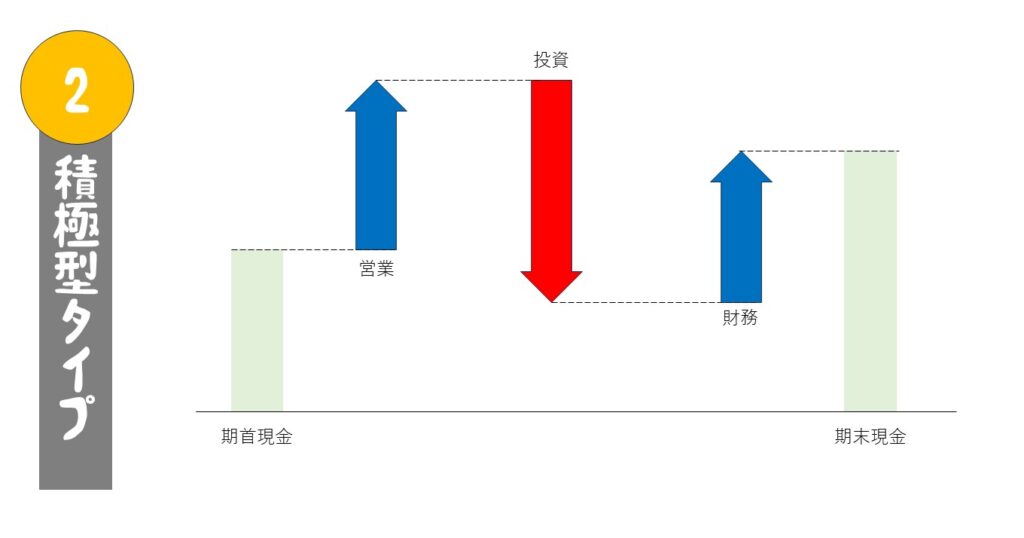

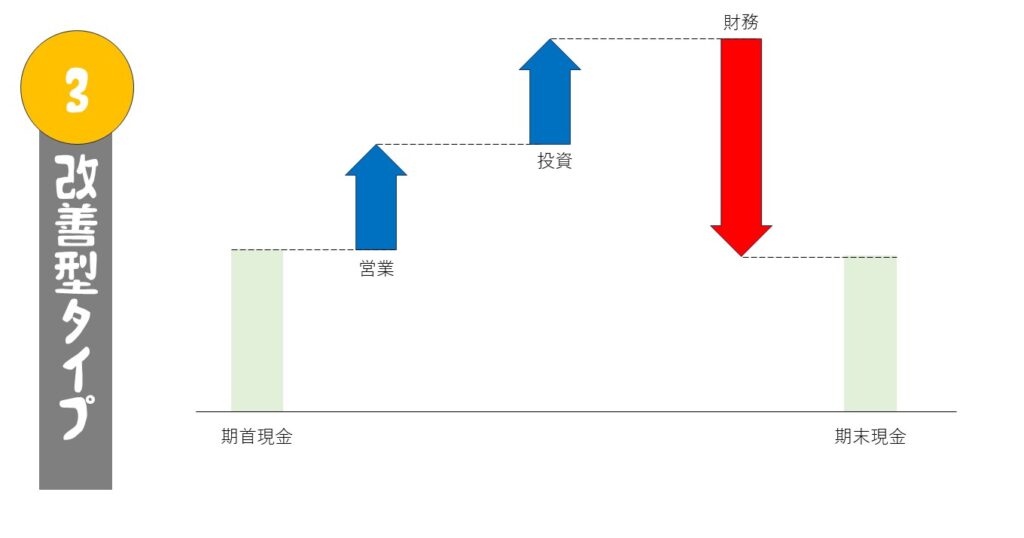

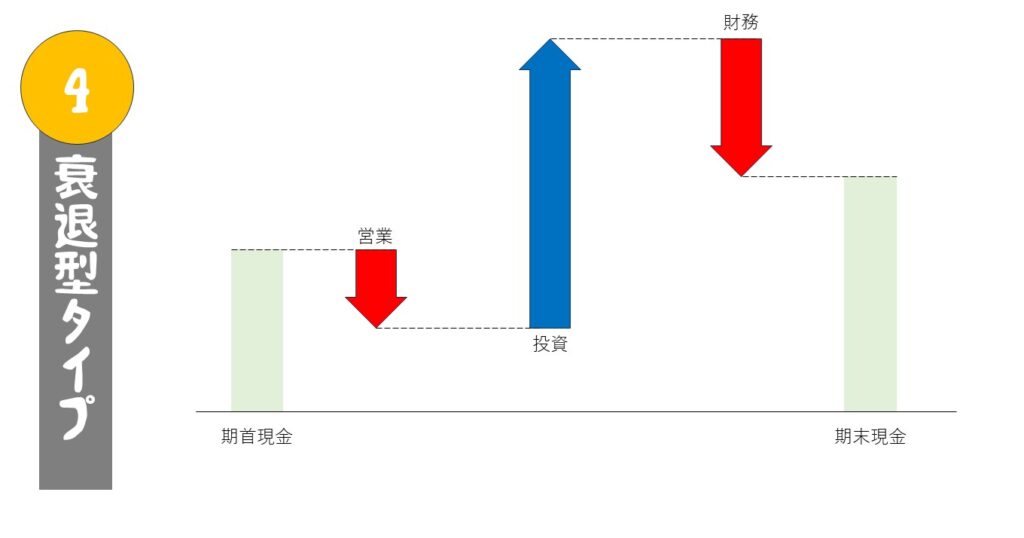

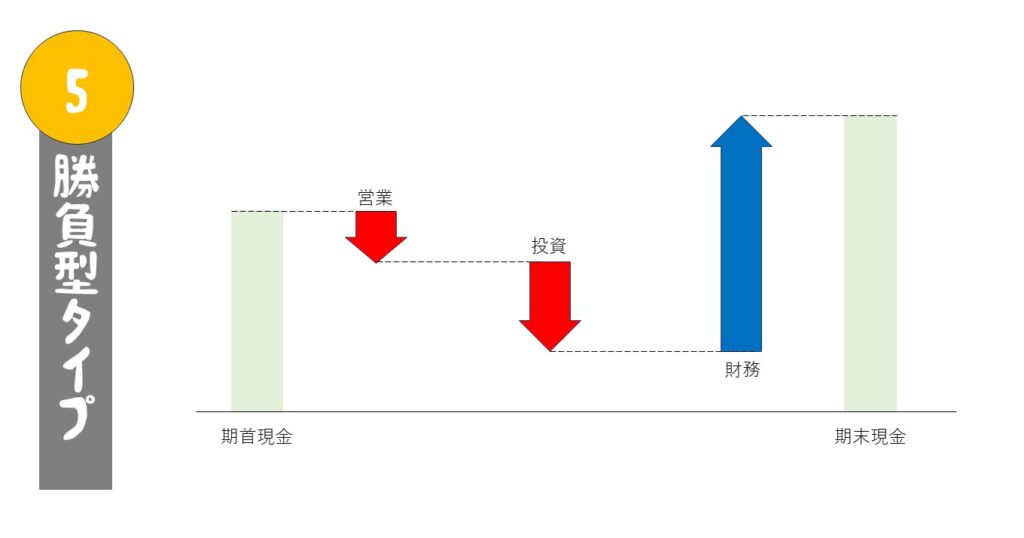

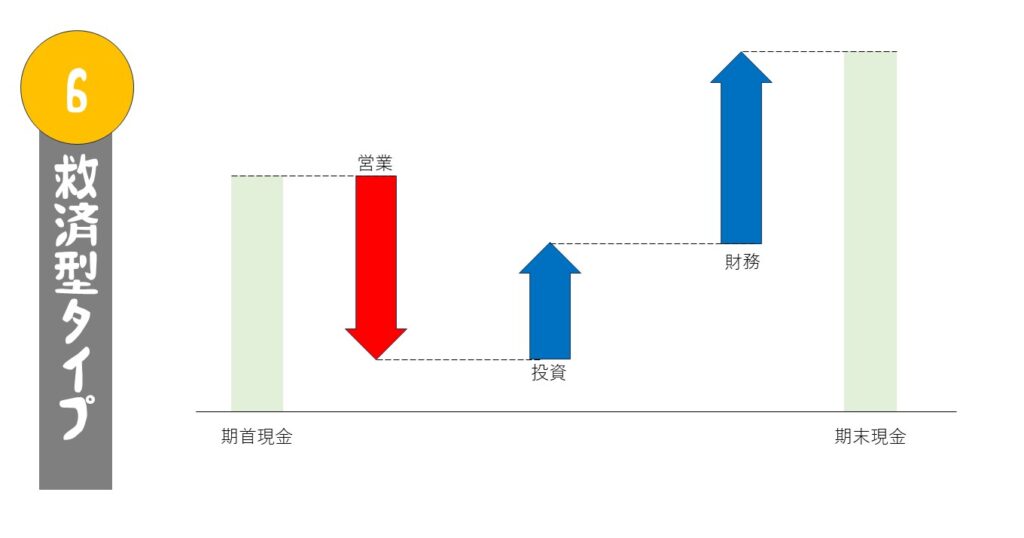

図解の方法は、期首現金と期末現金を両端に置き、その間を3つのキャッシュフロー(営業・投資・財務)がプラス(青)なのか、マイナス(赤)を矢印で表します。

数字はいれておりませんが、実際には、キャッシュフロー計算書に記載の数字をもとに矢印を書いておくと、とてもわかりやすくなります。

ここでは、どんなタイプがあるのかを6パターン紹介させて頂きます。

①健全タイプ

企業があるべき姿で、一番理想的な形です。

本業で得たお金で、投資や借金返済に充てています。

②積極型タイプ

事業を拡大していくタイプの形です。

投資をしっかりとおこない。足りない部分は借入をします。

③改善型タイプ

事業を縮小している形です。

本業と投資で得たお金を借金返済に充てています。

投資はしていないので、事業を縮小していると推測します。

④衰退型タイプ

事業が衰退しています。

本業の利益が出ず、設備等の資産を売却しながら借金返済に充てています。

⑤勝負型タイプ

勝負をかけている状態です。

本業ではまだ利益が出ておらず、借入金を得て投資している状態です。

ベンチャー企業に多くあるタイプです。

⑥救済型タイプ

かなり厳しい状況です。

本業でも利益が出ず、設備を売却して、借入金も増やしながら運営しています。

資産が底をつくと事業継続は難しいです。

まとめ

簡単におさらい

- 貸借対照表は、タテタテヨコヨコ

- 損益計算書は、儲かっているのかを確認

- キャッシュフロー計算書は、6つのパターン

ということで、今回は、

【会社の本音まるわかり】決算書はパターンで理解しよう

についてでした。